区分所有マンションの評価方法見直し

こんにちは、田中 です。

2024年1月1日から、区分所有マンションの評価方法が変わっています。

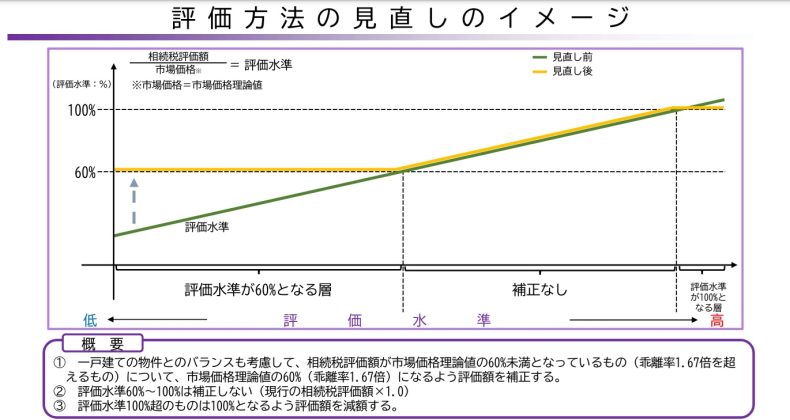

実際の価格(時価)に対して相続税評価が1/5, 1/6 もしくはそれ以上低くなってしまう区分所有マンションがたくさんあり、その中でも特にタワーマンションが相続税に有利になることが多く問題になっていました。区分所有マンションは、区分所有補正率という補正が新たに加わっています。

相続、遺贈又は贈与により取得した「居住用の区分所有財産」(いわゆる分譲マンション)の価額は、新たに定められた個別通達により評価することになります。

相続対策では、不動産を活用するケースが多く存在します。現金や有価証券などの相続評価は基本的に相続開始時の時価が基準となる一方、不動産は時価ではなく、路線価(土地の部分)や固定資産税評価額(建物の部分)が基準となります。一般的に、路線価(土地の部分)は時価の8割、固定資産税評価額(建物の部分)は時価の7割に抑えて設定されていると言われますので、それだけで相続税の節税につながる仕組みです。

分譲マンションは、敷地権(土地)と建物に分け、建物は固定資産税評価額をもとに、土地は路線価方式あるいは倍率方式で評価することになります。中でもタワーマンションは、高層階ほど市場価値が高くなりやすいことから、タワーマンションを活用した節税が注目されました。タワーマンション節税(いわゆる「タワマン節税」)とは、タワーマンション特有の性質を活用して、相続税の対象となる財産の評価額(相続税評価額)を実際の時価よりも大幅に軽減する手法です。

タワーマンション(タワマン)の定義は実は明確に定められていないのですが、一般的には20階以上のマンションと言われています。

相続税は、相続財産が多いほど税率が高くなる「超過累進課税方式」を採用しているので、少しでもこの相続税評価額を押さえられれば節税が可能になります。

不動産の相続税評価額は「時価の8割で計算する」と言われています。例えば、1億円の現金を相続する場合、相続税評価額としてはそのままの価値で「1億円」です。しかしその1億円でマンションを購入した場合、マンションの相続税評価額はおよそ8,000万円になることから、現金として財産を相続するよりもマンションを相続したほうが、相続税の対象となる財産額が少なく計算されるのです。

不動産の相続税評価額は、土地と建物に分けて算定しますが、土地の評価額の計算には「所有面積」が用いられます。タワーマンションのように1つの土地で戸数が多い物件ほど、1戸あたりの土地の持分が小さくなるので1戸あたりの土地の評価額が安くなります。 また1戸あたりの土地の評価額は、広さで均等に割る「持分計算」により算定されます。この場合、高層階と低層階で専有面積が同じであれば、土地の評価額も同じになります。

タワーマンションは、実際は高層階ほど価値が高くなる傾向がありますが、相続税評価の仕組み上、その市場価値を考慮することができません。そのため、実際の市場価格と比べて過小評価される例が多く、相続財産の評価額が実際の取引価格から大きく逸脱するケースが多く発生しており、租税回避の懸念を引き起こしていました。

有名な裁判例には、2022年にあった最高裁の路線価否認判決があります。原告である相続人は、ルール通りとも言える方法で、路線価等をもとに相続した2棟のマンションを約3億3000万円と評価し、購入時の借り入れと相殺して相続税は0円と申告しました。ところが、国税側は例外規定をもとにこれを許さなかったことが大きな争点でした。2022年4月に最高裁判所の判決が下り、結果は原告側の上告が棄却され敗訴。該当マンションは不動産鑑定に基づき約12億7000万円と再評価され、相続人には約3億円の追徴課税が課せられることになりました。相続税が0円から3億円となったこと、また土地評価の絶対的ルールとも言える路線価における評価が否認されたことで大きな話題を呼びました。

このような背景により、タワーマンションを含む区分所有マンション不動産の評価方法に改正が加えられることになりました。

居住用区分所有財産の評価方法 は以下の通りです。

評価額=土地(敷地利用権)の価額+建物(区分所有権)の価額

土地(敷地利用権)の価額=敷地全体の価額×敷地権割合×区分所有補正率

タワーマンションの相続税評価額が、「土地(敷地利用権)」と「建物(区分所有権)」の価額を合算する点に変更はありません 。

主な変更点は、従来の土地と建物の計算式に「区分所有保有率」が加わった点です。区分所有補正率には、建物の総階数や所在階が指数のうちに含まれています。この変更により、市場価格と相続税評価額の乖離の是正を図っています。

この個別通達が適用されないものは以下の通りです。

- 構造上、主として居住の用途に供することができるもの以外のもの(事業用のテナント 物件等)

- 区分建物の登記がされていないもの(一棟所有の賃貸マンション等)

- 地階(登記簿上「地下」と記載されているものを言います。)を除く総階数 が2以下のもの(総階数2以下の低層の集合住宅等)

- 一棟の区分所有建物に存する居住の用に供する専有部分一室の数が3以下であって、 その全てを区分所有者又はその親族の居住の用に供するもの(いわゆる二世帯住宅等)

- たな卸商品等に該当するもの (借地権付分譲マンションの敷地の用に供されている「貸宅地(底地)」の評価をする場合等にも、この個別通達の適用はありません。)

変更後のタワーマンションの評価額を算出するための流れについて、具体的な計算例を挙げてみます。ここでは、簡便的に土地と建物を分けずに計算するものとします。

価格:2億5,000万円

現行の相続税評価額:8,000万円

マンション築年数:5年

マンションの総階数:55階建て

対象となる部屋の所在地:35階

マンションの敷地面積:6,000平方メートル

マンション一室の敷地権割合:1/100

マンション一室の専有面積:60平方メートル

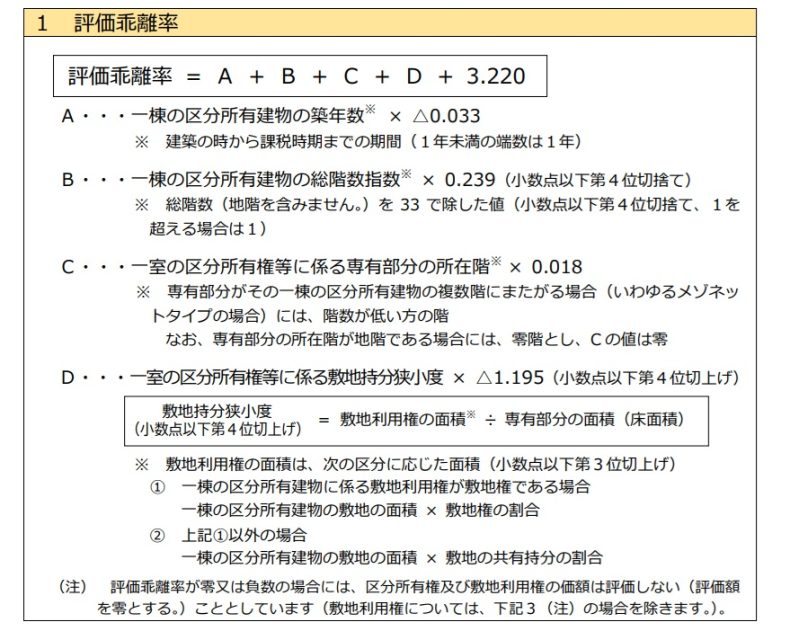

① 評価乖離率を算出します。

各要素を確認していきます。

築年数 = 5年

総階数指数 = 55階 ÷ 33 = 1.66(1.0を超える場合は1.0とする)=1.0

対象となる部屋の所在階 = 35階

一室の利用権の面積 ÷ 専有面積 = (6,000平方メートル×1/100) ÷ 60平方メートル= 1

上記を計算式に当てはめると、

評価乖離率 = 5 × (-0.033) + 1 × 0.239 + 35 × 0.018 + 1 × (-1.195) + 3.220 =2.729

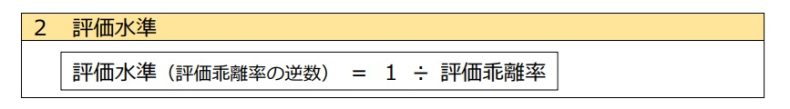

② 評価水準を算出します。

評価水準 = 1 ÷ 乖離率 =1 ÷ 2.729 =0.366

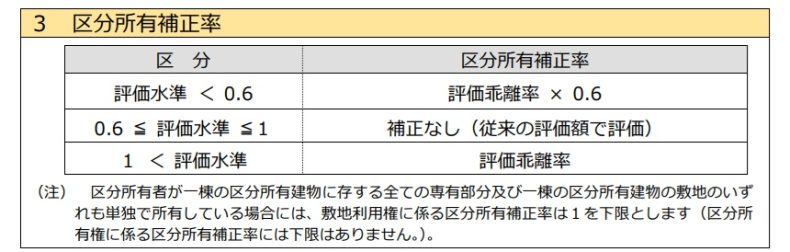

③ 区分所有保有率 を確認します。

評価水準0.366 が0.6未満のため、評価水準は0.6として計算します。

④ 新しい計算式で相続税評価額を算出します。

新しい評価額 : 現行の相続税評価額 8,000万円 × 評価乖離率2.729 × 0.6=1億3,099.2万円

新しい計算式で相続税評価額は1億3,099.2万円となり、現行の相続税評価額と新しい評価額では5,099.2万円の差が生じます。

現在の価格(時価)2億5,000万円からすると時価と評価の乖離は、1億1,900.8万円です。時価に対しての評価は47.6% になります。国は60%を目標としていますが、今回の不動産では届いていないことになります。

個々の区分マンションごとに見ていくと、エリアの違い、築年の違い、タワーマンションであるか否か等、個々の事情により状況は変わってくるようです。