借金(負債)して賃貸不動産購入すると、節税になるってホント!?

こんにちは、田中です。

借金をして賃貸不動産を買えば節税になるって、聞いたことはありますでしょうか。

これって、実は半分ホントで、半分ウソなんです。これは正しく理解しないと危険な誤解になる可能性があります。

節税になる「仕組み」は本当にあるのか?

【1】所得税・住民税の節税:ほぼホント

借金して賃貸不動産を購入すると、経費計上できる主なところは以下のとおりです。

- 金利利息

- 減価償却費

- 修繕費

仮に、不動産所得が赤字だとしても、他の所得と相殺(=損益通算)することができます。

例えば、会社員の年収1,000万円の場合、不動産所得がマイナス200万円であれば、課税所得はおよそ800万円になります。この点だけを見れば、確かに節税効果はあると言えます。

【2】相続税の節税:一部ホント・一部ウソ

- 不動産(特に貸家)は、相続税評価額が時価より低く評価されることが多いです。

- 借金してアパートを建てると、債務控除(借金分を相続財産から差し引ける)に該当します。

これは理論上は確かに相続税の節税になると言えますが、以下のような注意点があります。

- 節税額よりも金利負担や空室リスクが上回ることがある。

- 評価額は下がっても、実際のキャッシュフローや残債は別問題。

- 節税だけが目的だと、収益性のない不動産を遺すことになり相続人が困るかも。

【3】譲渡所得税(売却時)の節税:むしろ逆、課税が増えることも

- 建物部分は減価償却により簿価が下がる(帳簿上ゼロ近くになる)。

- 将来売却する時に、譲渡益(売却価格−簿価−経費)が大きくなる。

つまり、今の所得税は節税できても、将来の譲渡所得税が大きくなることもあります。

結論

「節税になるから借金して不動産を買う」という発想は、目的と手段を逆にとらえているとも言えます。

- 本来の目的:資産形成、キャッシュフローの確保

- 節税はあくまで副産物であるべきです。

補足

【1】不動産所得を意図的に赤字(=損益通算)にすることができ、他の所得と相殺できる

確かに「合法的な節税」として一部では活用されていますが、本業の収益を不動産の“赤字”でごまかしているという側面があるため、持続的な資産形成にはされてないと言えます。なぜなら、たとえ税金が減っても、結局、赤字=お金が出ていっている状態であることは変わりはないからです。

【2】節税だけが目的だと、収益性のない不動産を遺すことになると相続人が困る

不動産投資は、①入口 ②期中の損益 ③出口 3つを分析することで効率を読み解くことができます。

- 入口 ・・・初期投資額 (いくら最初に自己資金を投資したのか)

- 期中の損益 ・・・途中のキャッシュフロー

- 出口 ・・・最後の売却損益

つまり、賃貸不動産投資を考えるとき、不確定要素(将来の売却価格や所有期間など)も加味してシュミレーションした結果、プラスの利回りがでると判断ができるのであればGOなのです。仮に、プラスと判断ができない投資であれば行うべきではありません。

【3】相続時の「債務控除」≠「借入金利」 の意味

債務控除とは、相続税を計算する際に、被相続人の「借金や未払い金」を相続財産からマイナスできる制度のことです。

たとえば、

- 相続財産:1億円

- 借金(ローン残債):5,000万円 ➡ 相続税の課税対象:1億円 − 5,000万円 = 5,000万円

この事例では、「借金そのものの元本」が債務控除の対象です。金利は控除の対象ではありません。

ローンの金利(利息)は、相続税の計算上、債務控除の対象にはなりません。ただし、既に発生している未払いの利息(未払利息)は、一定条件のもとで債務控除の対象になり得ます。

未払いの利息(未払利息)とは?

- 「未払い利息」の金額が確定しており、かつ相続発生時点までに発生していたものであれば、他の債務(例えば医療費未払いなど)と同様に控除できる可能性があります。

- ただし、金融機関から「未払い利息残高証明書」のような書類が必要になることもあるので、実務上は税理士や司法書士と連携するケースが多いです。

【債務控除OKな未払い利息の例】

- 返済期日が到来しているが、支払っていない利息

- 相続発生日(=死亡日)までに発生した利息で、支払期日が到来しておらず未払いのもの

- 契約上、金額が確定しており、債務者(被相続人)に明確な支払義務があることが条件

まとめ

アパート建築などでローンを組んだ場合

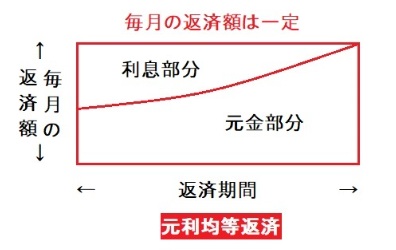

→ 借入金利は経費(不動産所得の必要経費)として毎年計上できる

→ 元金返済分は経費にはならない

そして、

相続が発生した時

→ 借入元金の残高(ローン残債)は「債務控除」の対象になる

→ 借入金利の扱いは一定の場合のみ債務控除の対象

「ローンが残ってる=全額債務控除できる」と思いがちですが、そう単純じゃないのが相続税の世界です。特に相続税は「発生していない将来の支出」は控除対象外という原則が厳格ですので注意が必要です。

仮に、ローン残債が残っているアパートを相続した人がどうするか?と言えば、元金部分は「債務控除」で相続税が軽減されますが、ローンの金利利息は、相続人が自分の財布から払う必要があるのです。つまり、税金の計算ではムシされるけど、現実の出費はあるという二重構造なってしまうのです。

「借金してアパート建てたら節税になると思ってたのに・・・とならないように慎重なご判断を。